di Tiziana Sarnari

Analista mercati ISMEA

Lo scenario che si prospetta attualmente per il settore dell’olio di oliva è uno dei più particolari degli ultimi decenni. Sono poche, infatti, le variabili che rientrano nella norma e tante, invece, quelle che se ne discostano in modo sostanziale. E la prima cosa a cui si guarda è il livello dei prezzi, mai così alto tanto che Il 2023 sarà ricordato come l’anno dei record nei listini degli oli di oliva e se in una certa misura il fenomeno dei prezzi alti per questa campagna non è una sorpresa perché la produzione iberica, più scarsa delle più pessimistiche previsioni, aveva già da subito posizionato le quotazioni a livelli elevati. Ma a spiazzare gli operatori è stato il fatto che nel corso della campagna la tendenza rialzista si è rafforzata, innescando in primavera una spirale inflattiva che non ha precedenti nel settore, analizzando almeno le serie storiche degli ultimi decenni. Alle poche disponibilità della campagna in corso, infatti, si sono sommate le pessimistiche aspettative spagnole per la prossima campagna di raccolta a causa della siccità dello scorso anno e della prima parte del 2023. L’allarme è arrivato anche dagli imbottigliatori che hanno espresso la loro apprensione per il reperimento della materia prima a cui si sono aggiunti i rincari energetici e quelli del confezionamento. Anche il ricorso agli stock potrebbe non trovare la piena soddisfazione della domanda perché, stando alle stime della Commissione, per la Ue, a fine campagna le scorte potrebbero restare abbondantemente sotto le 300 mila tonnellate (solo nel 2015 si era scesi più in basso).

Lo scenario che si prospetta attualmente per il settore dell’olio di oliva è uno dei più particolari degli ultimi decenni. Sono poche, infatti, le variabili che rientrano nella norma e tante, invece, quelle che se ne discostano in modo sostanziale. E la prima cosa a cui si guarda è il livello dei prezzi, mai così alto tanto che Il 2023 sarà ricordato come l’anno dei record nei listini degli oli di oliva e se in una certa misura il fenomeno dei prezzi alti per questa campagna non è una sorpresa perché la produzione iberica, più scarsa delle più pessimistiche previsioni, aveva già da subito posizionato le quotazioni a livelli elevati. Ma a spiazzare gli operatori è stato il fatto che nel corso della campagna la tendenza rialzista si è rafforzata, innescando in primavera una spirale inflattiva che non ha precedenti nel settore, analizzando almeno le serie storiche degli ultimi decenni. Alle poche disponibilità della campagna in corso, infatti, si sono sommate le pessimistiche aspettative spagnole per la prossima campagna di raccolta a causa della siccità dello scorso anno e della prima parte del 2023. L’allarme è arrivato anche dagli imbottigliatori che hanno espresso la loro apprensione per il reperimento della materia prima a cui si sono aggiunti i rincari energetici e quelli del confezionamento. Anche il ricorso agli stock potrebbe non trovare la piena soddisfazione della domanda perché, stando alle stime della Commissione, per la Ue, a fine campagna le scorte potrebbero restare abbondantemente sotto le 300 mila tonnellate (solo nel 2015 si era scesi più in basso).

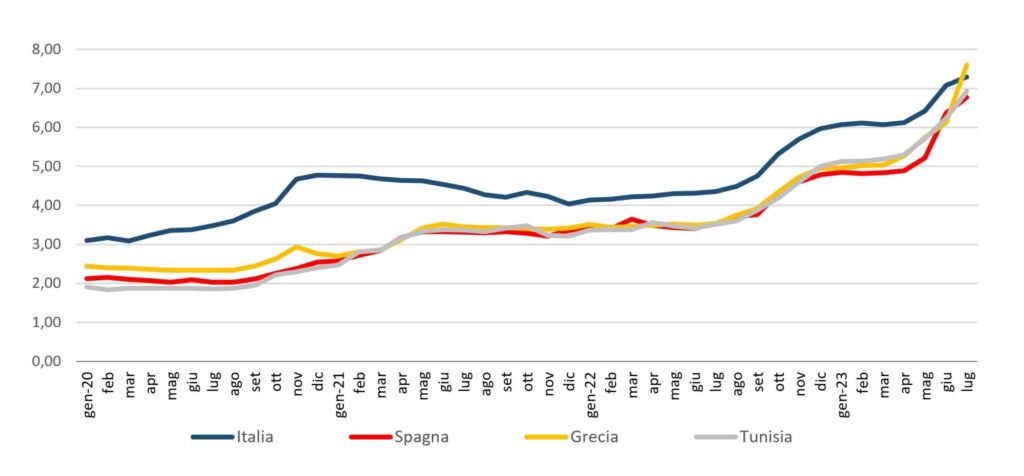

Il mercato vive quindi una situazione complessa che si riflette interamente nelle quotazioni alla produzione degli oli di oliva in Italia e più in generale in tutti i paesi produttori. In Italia, secondo rilevazioni ISMEA, il prezzo medio dell’extravergine di giugno ha superato per la prima volta i 7 euro al chilo, mai così in alto e soprattutto non si erano mai visti listini medi sopra i 6 euro per così tanti mesi consecutivi. Ovviamente, sono le piazze pugliesi a determinare, per lo più, tali livelli: a giugno tutte hanno superato i 7 euro grazie anche all’ultima settimana del mese che ha visto quotazioni toccare gli 8 euro al chilo per arrivare addirittura ai 9 euro in alcune contrattazioni dei primi di luglio. Anche in Calabria non sembra fermarsi l’ascesa dei listini che si posizionano tra i 6,40 e i 7,20 euro al chilo mentre in Sicilia, come tradizione, i livelli sono più alti e vanno da oltre 7 euro nella parte occidentale dell’Isola fino ai 9 euro della parte orientale. Le prime quotazioni di luglio, peraltro, confermano la crescita un po’ in tutte le principali piazze del Paese. Come di consueto i le quotazioni salgono se si analizzano le pizza più a “Nord” come quelle abruzzesi che già da mesi si posizionano sopra i nove euro.

Nei primi sette mesi dell’anno i listini alla produzione dell’EVO italiano sfuso sono cresciuti del 52% in linea, peraltro, con quanto accade in Spagna. Anche il mercato iberico, infatti, sta registrando prezzi record. In media l’extravergine in luglio ha superato abbondantemente i 6,70 euro al chilo, livello mai raggiunto prima. Superano il 60% gli aumenti in Grecia e Tunisia dove in luglio, al pari della Spagna, i listini medi hanno sfiorato rispettivamente gli 8 e i 7 euro al chilo segnando anche in questo caso livelli mai raggiunti.

Prezzi alla produzione dell’Evo nei principali Paesi competitor (euro/chilo)

Fonte: ISMEA; prezzi alla produzione, Iva esclusa, franco partenza frantoio, prodotto in cisterne;

Ma non è solo l’olio extravergine a evidenziare aumenti record e il lampante è forse il prodotto più emblematico. Il prodotto iberico in luglio ha superato in media i 6 euro registrando un aumento del 58% rispetto ai primi sette mesi dello scorso anno trascinandosi dietro l’analogo prodotto degli altri paesi produttori, Italia compresa che ha messo a segno un +67%. Il prodotto di Grecia e Tunisia, peraltro, hanno guadagnato un euro al chilo solo nell’ultimo mese in esame.

Prezzi alla produzione dell’olio lampante nei principali Paesi competitor (euro/chilo)

Fonte: ISMEA; prezzi alla produzione, Iva esclusa, franco partenza frantoio, prodotto in cisterne;

Rialzi piuttosto importanti continuano a registrarsi anche nel segmento dei raffinati. Il raffinato di oliva, infatti, negli ultimi quattro mesi dell’anno, sulla scia degli aumenti alla produzione, è salito da 5.000 euro a tonnellata a 6.500 euro a tonnellate, mettendo a segno un +58% rispetto ai primi sei mesi del 2022.

Prezzi all’ingrosso dell’olio raffinato di oliva, girasole e mais (euro/t)

Fonte: ISMEA; prezzi all’ingrosso, franco partenza raffinerie, prodotto in cisterne;

A mitigare gli entusiasmi dei produttori interviene comunque la scure dell’aumento dei costi di produzione cui dinamiche alimentano incertezze che non aiutano la programmazione né della produzione nella fase agricola, né nelle fasi più a valle. Per l’aggregato delle colture vegetali si registra nel primo semestre 2023 un aggravio dei costi sostenuti dagli agricoltori del 6% su base annua (dopo il + 24% del 2022 sul 2021), mentre il settore oleario si colloca su +8%. E come se non bastasse all’aumento dei costi nella fase agricola vanno poi aggiunti tutti quelli nelle fasi più a valle, a partire dal confezionamento che ha visto ulteriori incrementi.

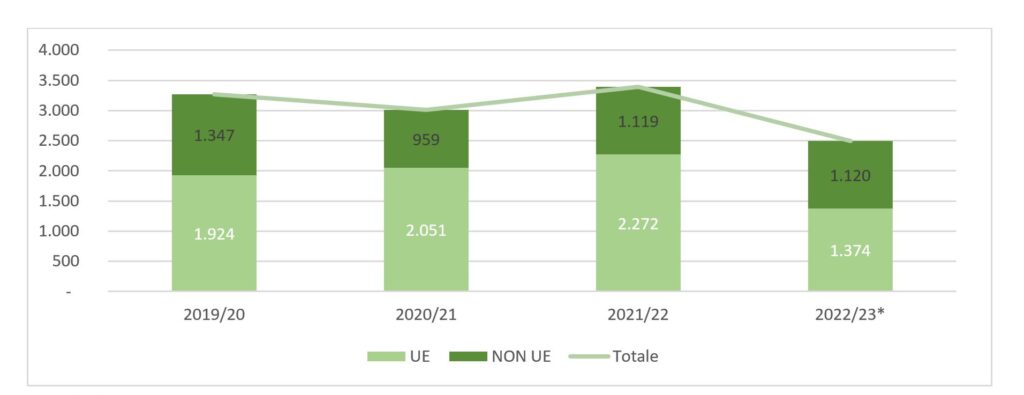

Certo è che alla base degli aumenti dei listini alla produzione c’è la scarsa produzione della campagna 2022/23 che, con meno di 2,5 milioni di tonnellate prodotte a livello mondiale, è una delle più scarse degli ultimi anni ma non la peggiore. In realtà è solo la produzione Ue ad essere la più bassa del decennio, con 1,37 milioni di tonnellate, trascinata dalla Spagna che non ha superato le 700 mila tonnellate e che ha segnato un -56% rispetto alla campagna precedente. Di contro l’extra Ue conferma 1,1 milioni di tonnellate riducendo al minimo il gap con la produzione comunitaria. Il momento difficile del settore si evidenzia anche dal fatto che nei primi tre mesi del 2023 risutlatno un in flessione anche gli scambi del primo trimestre 2023 e le stime del COI sul consumo mondiale propendono per una riduzione rispetto al 2022.

La produzione mondiale di olio di oliva (migliaia di tonnellate)

*provvisorio

Fonte: elaborazioni Ismea su dati COI e Commissione Ue

Intanto, ormai a poche settimane dall’inizio della nuova campagna anche per l’Italia si tira una linea sulla produzione 2022 e tutta l’attenzione è rivolta ai risultati dell’autunno prossimo. Pur restando in una situazione di totale incertezza, al momento c’è un cauto ottimismo soprattutto perché questa dovrebbe essere un’annata di carica nelle aree più vocate della Puglia. Intanto, però, si registrano i problemi all’allegagione causate dalle piogge di maggio e giugno in Sicilia e in Calabria rendendo azzardata, ad ora, qualsiasi previsione. fioritura ritardata è successive piogge torrenziali hanno, causato più di qualche problema agli oliveti del Centro.

Per onere di cronaca, a frantoi ormai chiusi, per l’Italia ISMEA stima i volumi 2022/23 a 241 mila tonnellate con una flessione del 27% rispetto alla campagna precedente, e una revisione verso l’alto il dato di novembre 2022 elaborato in collaborazione con Italia Olivicola e Unaprol.

Passando ad analizzare un altro tassello fondamentale per la filiera olearia italiana si registra come i dati del primo quadrimestre sintetizzino pienamente tutte le prerogative di quest’annata sicuramente fuori dalla norma. Meno volumi scambiati, sia in entrata che in uscita, a fronte di aumenti sostanziosi della spesa per import e più contenuti delle entrate dall’export. Secondo elaborazioni Ismea su dati Istat, infatti, nel primo quadrimestre del 2023 sono state importate 174 mila tonnellate di olio di oliva e sansa, il 24% in meno rispetto allo stesso periodo dello scorso anno, mentre le esportazioni sono scese a 109 mila tonnellate con una flessione del 21%. Altra storia se dai volumi si passa ad analizzare i valori: la spesa italiana infatti è salita dell’11%, mente gli introiti hanno fatto solo un +6%.

L’aumento dei prezzi alla produzione non poteva non avere ripercussioni anche sui prezzi al consumo che inevitabilmente ha portato ad una frenata degli acuisti, almeno quelli presso i format della distribuzione organizzata. Nei primi sei mesi del 2023, infatti, secondo i dati Ismea/Nielsen le vendite in volume sono scese del 12%, nel complesso, con una frenata dell’11% dell’olio extravergine, mentre sono aumentate le vendite di olio di sansa di oliva, quindi il segmento più economico del settore. Intanto è continuata la flessione delle vendite in volume anche degli oli di semi, mentre, per rimanere nel segmento dei grassi, le vendite di margarina hanno tenuto.